赚钱窗口期出现,芯片厂要下重注了

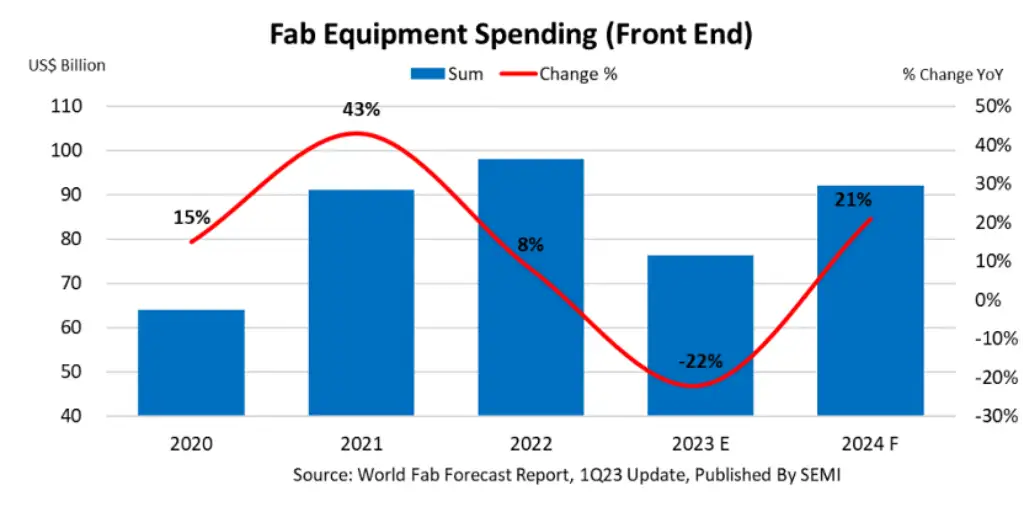

2023 年,全球芯片市场低迷,需求不振,使得各大晶圆厂(包括晶圆代工和 IDM)产能利用率都不高,抑制了晶圆厂投资。据 SEMI 统计,2023 年,全球晶圆厂设备支出同比下降了 22%。

近两年,先进制程工艺(5nm 及以下)还处在投入期,整体发展情况还不错,但仅限于那两三家头部企业。而涉及晶圆厂数量和产业链更多、更广的成熟制程市场则很惨淡,整体产能利用率不高,这对于整个半导体产业,不管是设备还是材料来说,都很不利,全面影响着产业投入和资本支出。

2023 年的低预算

据 TrendForce 统计,2023 年前三个季度,各晶圆代工厂的产能利用率表现都不理想,全年产值同比减少约 4%。因此,各晶圆代工厂纷纷缩减了 2023 年用于设备采购等的资本支出,产能扩张速度减缓。

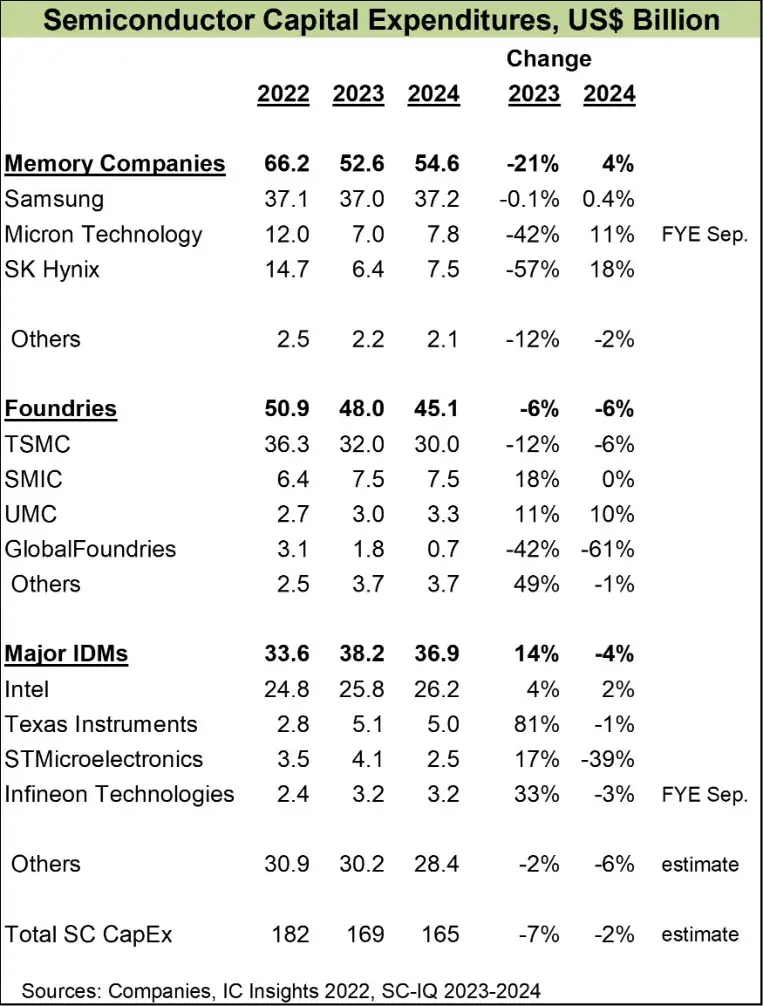

以台积电为例,该晶圆代工龙头在 2023 年第二季度就降低了全年的资本支出预期,下半年再次下调,使其全年支出在 300 亿美元左右,低于 2022 年的 363 亿美元,这是该公司近 8 年来首次出现年度资本支出下滑的情况。

建厂扩产方面,台积电在高雄、南科、中科与竹科的多个扩产项目全面放缓,产能重新调配。原计划在高雄建两座新厂,包括 7nm 和 28nm 制程产线,但高雄厂 7nm 厂房因智能手机和 PC 市场需求疲软而宣布暂缓,相关机电工程标案延后 1 年,无尘室及装机作业随之延后。此外,3nm 也由快进模式转为缓慢扩张模式。原计划 2023 年量产的 Fab 18 厂 P7 延至 2024 年。

三星 7nm 以下先进制程客户高通、英伟达等旗舰新品转单出走,没有体量相当的新客户填补产能,导致三星 2023 全年先进制程产能利用率处在约 60% 的低位。

联电总经理王石表示,2023 年,随着客户持续消化库存,联电的业务受到晶圆需求疲软的影响,第一季度晶圆出货量环比下降 17.5%,产能利用率降至 70%。第二季度,由于整体需求依然低迷,客户继续调整库存,晶圆出货量持平。全年来看,联电采取了严格的成本控制措施,并尽可能推迟部分资本支出,以确保盈利能力。

2023 年,格芯(GlobalFoundries)裁员超过 800 人,占该公司全球 15000 名员工的 5.3%。由于全球半导体产业处在下行周期,格芯开始削减资本支出,放慢扩产进程。

2024 上半年见曙光

2023 年第四季度,情况开始出现好转,特别是华为发布了新的旗舰手机,掀起了一波购买潮,对半导体产业链各环节都有刺激作用,再加上火热的 AI 服务器和相关芯片的热销,当时,业界普遍认为,2024 年,电子半导体业的资本支出将会有明显提升,行业发展将转为上行周期。

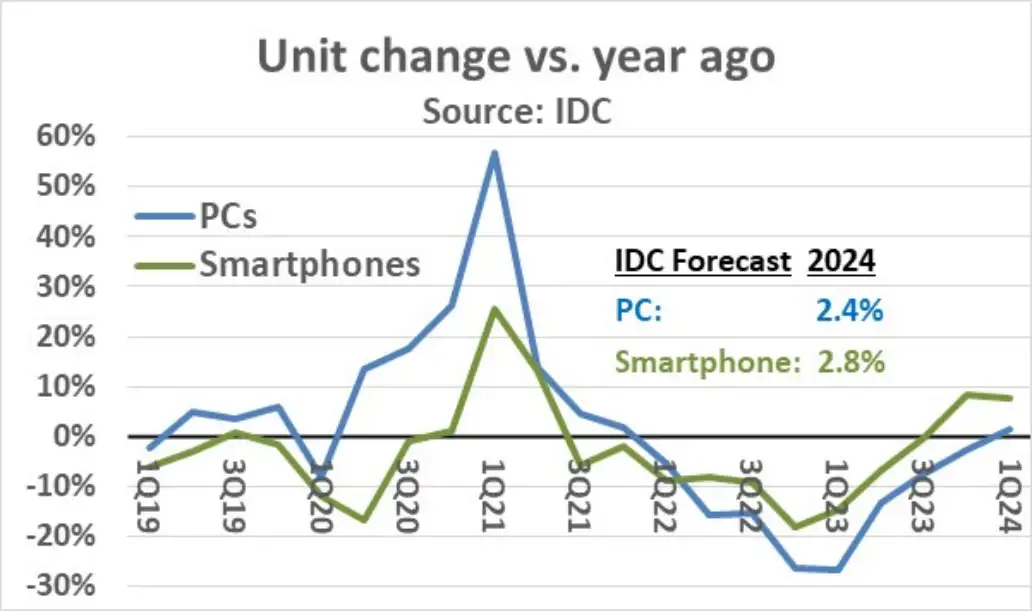

据 IDC 统计,2024 年第一季度,全球 PC 出货量比 2023 年第一季度增长 1.5%,这是自 2021 年第四季度以来的首次同比正增长。智能手机市场回暖要早一些,在 2023 年第四季度转为正增长,增幅达到 8.5%,这是自 2021 年第二季度以来的首次同比正增长,2024 年第一季度继续增长,增幅为 7.8%。尽管 2024 年第一季度呈积极趋势,但 IDC 预计 2024 全年 PC 和智能手机市场的增幅并不大,分别为 2.4% 和 2.8%。2024 下半年表现会好于上半年,上半年市场表现还是有些弱,导致全年增长不明显。

2024 上半年刚刚过去,从行业的发展情况来看,与 2023 年末的预判基本一致,只是市场还有些振荡,更像是一个过渡期,下半年,全球整体市场需求回升会更明显,芯片销售的整体增长,将带动各晶圆厂产能利用率提升。

晶圆代工和存储芯片拔头筹

从目前的发展情况来看,在全球芯片制造业各板块当中,晶圆代工和存储芯片的回暖迹象最明显,也最具代表性。

首先看晶圆代工

摩根大通(小摩)证券的晶圆代工产业报告指出,晶圆代工去库存将结束。小摩台湾区研究部主管 Gokul Hariharan 分析,第一季度已到谷底,由于 AI 需求持续上升,非 AI 需求也逐渐恢复,急单也开始出现,大尺寸面板驱动 IC(LDDIC)、电源管理 IC(PMIC)、WiFi 5 和 WiFi 6 芯片等需求升温,显示出晶圆代工业开始转向复苏。

非 AI 需求方面,消费、通信、计算等垂直市场在今年第一季度触底,不过,汽车、工业需求可能要等到 2024 年底、2025 年初才能恢复。

值得注意的是,中国大陆晶圆代工厂产能利用率恢复速度很快,这主要是因为本土 IC 设计公司较早开始调整库存,库存正逐渐正常化。

不过,SEMI 坦言,目前,晶圆代工厂产能利用率仍偏低,特别是成熟制程,2024 上半年没有复苏的迹象。

晶圆厂资本支出与产能利用率高度相关,总体来看,2023 年第四季度支出年减 17%,2024 年第一季度也下滑了 11%,预计第二季度将重返增长轨道,但也只是微增 0.7%。预计与存储器相关的资本支出将增长 8%,幅度高于非存储器领域。

下面看一下存储芯片

据 TrendForce 统计,在刚刚过去的第二季度,存储器供应商及买方的库存水平没有显著变化,第三季度,智能手机和 CSP 厂商仍有补库存的空间,且将进入生产旺季。预计智能手机和服务器将带动存储器出货量进一步增加。

第三季度,通用型服务器需求复苏,加上内存供应商进一步拉高 HBM 的生产比重,预估 PC DRAM 价格将延续涨势,均价季增 3%-8%。通用型服务器受惠于旺季备货需求,使得 DDR5 合约价涨幅上调至 8%-13%。

NAND Flash 方面,第三季度,企业会持续投资服务器建设,SSD 受惠于 AI 应用扩张,相关订单将继续增长。不过,消费类电子市场需求持续低迷,加上原厂下半年增产积极,预计 NAND Flash 供过于求的比例将上升至 2.3%,NAND Flash 均价涨幅将收敛至季增 5%-10%。

综观 NAND Flash 今年价格走势,由于原厂上半年控制增产,使价格加速反弹,但随着各大厂商下半年开始扩产,但零售市场还未复苏,wafer 现货价将下跌。

以上说的都是数字、逻辑芯片,相比而言,模拟芯片的市场行情就差很多了,这主要是工业和汽车应用市场惹的祸,如前文所述,恐怕要到今年底才能复苏。模拟芯片龙头企业德州仪器(Texas Instruments)的业绩可以从一个侧面反映出这一市场状况。

2024 年第一季度,德州仪器营收年减 16%(季减 10%)至 36.61 亿美元,营益年减 34%。德州仪器拥有芯片业最长的客户名单和最多样化的产品类别,使其成为整个模拟芯片产业的晴雨表。

为 2025 做准备,各大晶圆厂提升资本支出

目前来看,半导体产业已经进入新的上行周期,各大晶圆厂终于等来了新的增长窗口期,开始增加资本支出、扩充产能,典型代表是台积电、三星、SK 海力士、美光,以及中芯国际和华虹半导体。

因持续加码 2nm 等最先进制程研发和生产,台积电表示,2025 年资本支出将达到 320 亿~360 亿美元(2024 年为 280 亿~320 亿美元),为历年次高,年增 12.5%~14.3%。

据悉,客户对台积电 2nm 制程产能的需求超乎预期的强劲,除了苹果先前率先包下台积电 2nm 首批产能,非苹应用客户也因 AI 蓬勃发展而积极规划采用。因此,台积电持续推进 2025 年 2nm 量产目标,先前,宝山第一厂的 2nm 产线在 2024 年 4 月搬入设备,宝山第二厂也在跟进,高雄厂规划扩充 2nm 产能,最快 2025 年第三季度搬入相关设备,南科也将加入生产,将从 2025 年底至 2026 年持续扩充相关产能。

韩国两强三星和 SK 海力士也在筹集资金,准备在 2025 年大幅扩产。

7 月 1 日,据韩国经济日报披露,三星电子和 SK 海力士正考虑向韩国产业银行提出贷款申请,以进一步推动其业务扩张。据报道,三星电子计划申请的贷款额度高达 5 万亿韩元,SK 海力士则瞄准了 3 万亿韩元,折合人民币分别为 263.8 亿元和 158.28 亿元。

据悉,SK 海力士此次贷款的主要目的是填补其庞大的投资规划与现有资金储备之间的差距。该公司计划在京畿道龙仁半导体集群进行超过 120 万亿韩元的巨额投资,并在美国印第安纳州投入 40 亿美元建设 AI 服务器存储芯片封装厂。然而,其一季度末的现金储备仅为 8.2 万亿韩元。

SK 海力士将于 2025 年 3 月开始建设其名为龙仁半导体集群的大型晶圆厂综合体,该综合体包括 4 个独立的晶圆厂,一旦完工,它可能会成为世界上最大的晶圆厂综合体。

美光公司在 2024 财年的资本支出计划约为 80 亿美元,在 2024 财年第四季度,该公司将花费约 30 亿美元用于晶圆厂建设、新的晶圆厂设备,以及各种扩建和升级。

2025 财年,美光计划大幅增加资本支出,目标是营收的 30% 左右,共约 120 亿美元,以支持各种技术和设施的更新,该公司大幅增加的 2025 财年支出,将用于在爱达荷州和纽约州建设新晶圆厂,同时,资助高带宽内存(HBM)的组装和测试,以及制造和后端设施的建设,还包括对技术转型的投资。

美光晚于三星和 SK 海力士使用 EUV 技术,为了在 2025 年实现 EUV DRAM 的量产,增加投资也是必要的。

美光总裁兼首席执行官 Sanjay Mehrotra 表示,虽然美光在 EUV 光刻设备的使用上稍微落后,但是,使用 EUV 的 1γ制程工艺 DRAM 芯片试产进展顺利,有望在 2025 年实现量产。

美光对 1γ制程 DRAM 寄予厚望,希望能制造出业内便宜且更节能的存储芯片。目前,相关试产工作正在美光位于日本广岛的工厂中进行,作为试产计划的一部分,首批采用 1γ制程的 DRAM 也会在这里制造。

英特尔计划 2024 年将资本支出提高 2%,达到 262 亿美元,该公司将增加代工客户和内部产品的产能。

下面看一下中国大陆晶圆代工双雄的表现

2024 年第一季度,中芯国际销售收入为 17.5 亿美元,环比增长 4.3%,同比增长 19.7%,月产能由 2023 年第四季度的 80.55 万片 8 英寸晶圆约当量增加至 81.45 万片,产能利用率提升至 80.8%。该季度内,中芯国际资本支出 158.73 亿元,上季度为 167.08 亿元。展望第二季度,中芯国际计划资本支出持平。

2024 年第一季度,华虹半导体的销售收入为 4.60 亿美元,相较于去年同期的 6.31 亿美元有所下降,但与上一季度的 4.55 亿美元相比,实现了 1% 的增长。华虹半导体归属于母公司股东的净利润为 3180 万美元,同比下降了 79.1%。该公司将净利润下降归因于平均销售价格的下降。该季度内,华虹半导体资本开支 3.026 亿美元,上季度为 3.31 亿美元。

总体来看,在未来一年左右时间内,大厂,特别是以先进制程为主的资本支出普遍提升,而以成熟制程为主的晶圆厂资本支出变化不大。

半导体设备水涨船高

晶圆大厂资本支出增长,半导体设备是直接受益方。

SEMI 发布的预测数据显示,2023 年,全球晶圆厂设备支出从 2022 年创纪录的 980 亿美元,同比下降 22%,至 760 亿美元,2024 年,将同比增长 21%,至 920 亿美元。

SEMI 数据显示,中国台湾 2024 年晶圆厂设备支出将达 249 亿美元,继续位居全球之冠,韩国次之,约 210 亿美元。中国大陆约 160 亿美元,与 2023 年相当,居全球第三。预计美洲仍将是第四大支出地区,2024 年投资额将达到创纪录的 110 亿美元,同比增长 23.9%,欧洲和中东地区的投资也将创纪录,有望增长 36%,达到 82 亿美元。2024 年,日本和东南亚的晶圆厂设备支出预计将分别增至 70 亿美元和 30 亿美元。

在所有半导体设备中,最为引人关注的依然是 EUV 光刻机。

供应链指出,ASML 对 2025 年度的产能规划是:EUV 设备 90 台,DUV 600 台,High-NA EUV 20 台。

在产能持续扩充的情况下,ASML 在 2025 年交付的数量有望比原计划增加 30%。供应链厂商透露,EUV 设备供应持续紧张,交期长达 16~20 个月,2024 年订单大部分要等到 2026 年才能交付。

据悉,今年台积电 EUV 订单达 30 台,2025 年 35 台。

台积电先进制程产能逐渐释放出来,以 3nm 台南厂为例,第三季度将进入量产阶段,2025 年,P8 厂也会有 EUV 设备陆续导入,新竹宝山 2nm 产线持续 3 年拉货 EUV,高雄 2nm 产线也在同步进行。

据悉,台积电美国 P1A 工程追加款项有望在今年第三季度到位,且该厂区已进入建设尾声,加上台积电在岛内外其它厂区的建设需求,如新竹宝山、日本熊本、高雄楠梓及封测厂等,对半导体设备需求量很可观。

结语

2024 年,各大晶圆厂已经开始加大资本支出,但也只是预热,真正的高潮要到 2025 年才会到来。因此,2024 年是过渡期,短期内难以看到特别明显的影响出现,要等到 2025 年之后才会发生。

在 2023 年全球半导体市场下跌 8.2% 之后,许多公司对 2024 年的资本支出持谨慎态度。据 Semiconductor Intelligence 统计,2023 年,全球半导体总资本支出为 1690 亿美元,比 2022 年下降 7%,预计 2024 年的资本支出依然是负增长,将下降 2%。

由于模拟芯片和成熟制程晶圆代工占有非常大的市场份额,而这两个板块的市场行情依然低迷,相关厂商在 2024 年难以扩大资本支出。例如,格芯预计 2024 年的资本支出将削减 61%,意法半导体将削减 39% 的资本支出,而英飞凌将削减 3%。这在很大程度上削弱了全行业的资本支出水平。

关键词: 晶圆厂

加入微信

获取电子行业最新资讯

搜索微信公众号:EEPW

或用微信扫描左侧二维码

相关文章

-

-

-

-

-

-

2024-06-20

-

-