汽车芯片应用将迎来爆点,6类产品开始冲刺

当今的汽车,与 20 年前相比,已经出现了很多变化,特别是随着电动化和智能化的发展和普及,传统汽车的两大件(发动机和变速箱)越来越多地被新两大件(电机和电控系统)所取代。而且,智能化的提升,使传统汽车内没有的自动驾驶辅助系统(ADAS)越来越重要,在此基础上,安全保障系统功能在新型汽车中不断增加、升级。再有,传统汽车的信息娱乐系统功能较为单一和分散,而新型汽车中的智能座舱系统将车内的声、光、影音、触控操作等功能逐渐集成在一起,实现了更加智能化的管理和操作。

虽然变化很多,但传统汽车积累了几十年、甚至上百年的底盘系统调校技术则不会过时,它也是新型汽车不断学习的目标。

下面,我们就综合传统燃油车和新型电动化、智能化汽车的各个功能块,看看各种芯片元器件是如何在汽车当中发挥作用的。

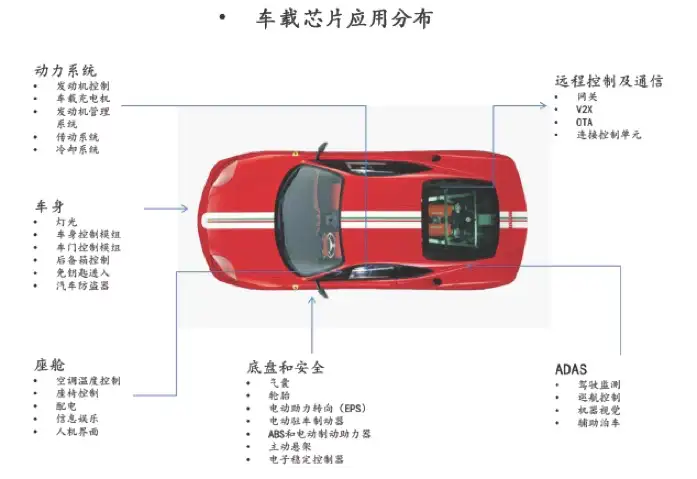

整个汽车可以被分为 6 大系统,分别是:动力系统,车身,座舱,控制和通信系统,底盘和安全,ADAS,如下图所示。

一辆汽车中会用到各种各样的芯片,大致可以分为以下 6 大类:计算&控制,通信,功率,模拟(电源,驱动等),传感器,以及存储芯片。

计算&控制类芯片以各种处理器为主,包括 MCU、CPU、GPU、FPGA,以及相应的 SoC。其中,CPU、GPU 等高性能计算 SoC 主要用于 ADAS、信息娱乐系统、智能座舱,而 MCU 几乎遍布全车的各个功能部分,特别是传统燃油车。

功率器件主要用在动力系统和底盘,模拟芯片也是遍布全车各个部分,存储芯片主要用于 ADAS 和座舱,传感器包括压力、流量、惯性、湿度、红外线、CIS 图像传感器,以及各种类型的雷达,不同的传感器遍布全车。

下面,分别看一下以上提到的 6 大类芯片元器件在汽车上的应用情况。

计算&控制芯片

在电动化、智能化普及之前,汽车的各个功能块由 ECU(Electronic Control Unit)控制,MCU 则是 ECU 的核心,它监控着各种汽车运行数据(速度、换挡、刹车、航向等),以及汽车运行的各种状态(油耗、加速、前车距离等),并根据预先设计的程序逻辑计算各种传感器送来的信息,处理后把各个参数发送给相关的执行模块,执行各种预定的控制功能。这种架构一般称为分布式。

无论是传统燃油车,还是新型的电动和智能化汽车,MCU 用量都很大,车身控制、仪表盘、影音娱乐、电机驱动控制、高级安全系统、雨刮、车窗、电动座椅等,都需要 MCU 进行控制。目前,一辆汽车上的 MCU 用量可达 50~100 个。

传统燃油车的动力系统主要包括发动机和变速箱,这两个部件各有一个主控 MCU,电动汽车动力系统包括整车控制模块,电机控制器模块,电池管理模块三个部分,动力域控制器集中控制上述三个部分,这个系统需要更多的 MCU,估计每辆车会比传统燃油车多用至少 5 个。

车身控制系统所用的 MCU 数量相对稳定,变化不大,原因在于车身域技术较为成熟且使用生命周期长,实现这些功能对芯片算力的要求较低,所用的 MCU 价格也较低。

传统 MCU 大厂,如恩智浦、意法半导体、瑞萨电子和德州仪器等,一直把持着汽车 MCU 市场的主导权。近些年,中国本土相关企业也在努力追赶,涌现出了多家比较有特色的企业,复旦微电子就是其中之一,该公司的车规级 MCU FM33LG0xxA 系列可用于雨刮器、车窗、座椅、照明控制等。目前,复旦微电子正在进行新一代车规级 MCU 的开发。

随着智能化、网联化、电气化在汽车应用的深入和普及,汽车电子电气架构逐渐从分布式走向集中,以减少车辆线束,提高内部信息流转效率,此时,算力也趋向于集中,仅依靠 MCU 已难以满足计算需求。目前,ADAS 和智能座舱芯片以 CPU、GPU 和 NPU 为主,并集成在域控制器中。域是将传统 ECU 控制进一步集中,形成几大功能块,可概括为整车控制域(VDC),智能驾驶域(ADC),智能座舱域(CDC)。未来,在基于域的集中式架构基础上,还将向域融合(中央集成)架构方向发展,它进一步简化了架构,功能更加集中。在分布式 ECU 逐渐向域集中的过程当中,由 DCU(域控制器)集成多类 ECU 实现控制功能的集中。

从目前的情况来看,汽车中的 MCU 有减少之势,特别是座舱越来越智能化,要实现的功能繁多,包括信息娱乐、人机交互等,为了实现这些先进功能,需要更高性能的芯片,使得 MCU 地位呈下降趋势。以仪表盘为例,该部分性能提升使 MCU 的主控地位被高算力处理器取代。

总体来看,MCU 在传统功能的控制应用上仍有一席之地,而在座舱和 ADAS 的用量会明显减少。不过,在可预见的未来,汽车用 MCU 的市场总量依然很大。

随着自动驾驶级别逐步提升,应用功能越来越丰富,汽车对芯片算力的要求越来越高。特别是在安全性和实时性方面,ADAS 的要求很高,需要系统具备更高的认知与推理能力。

目前,以 Mobileye、英伟达、特斯拉为代表的厂商在 ADAS 计算芯片方面走在了市场前列,相关产品已在中高端和新势力车型中广泛应用。

Mobileye 是 L2 及以下级别辅助驾驶的龙头,也是汽车 ADAS 技术的奠基者和引领者,在英伟达、高通和特斯拉崛起之前,Mobileye 一直是 ADAS 行业的龙头。不过,由于短板明显(采用不向主机厂开放数据权限的「黑盒」模式,以及软硬件必须捆绑销售),从 2020 年开始,Mobileye 的拳头产品 EyeQ 芯片出货量增速明显下滑,特别是在智能化水平很高的电动车领域,Mobileye 的竞争力越来越弱。

近些年,英伟达在自动驾驶领域崛起,成为了当今的行业老大。英伟达的初代自动驾驶处理器是 Drive 系列,随着车载系统需求的发展,Drive 系统也在不断升级,例如,Drive PX Xavier 配备了一块 Xavier 芯片,适用于 L2 级辅助驾驶,对于更高级别应用,可以采用两个 Xavier 加上两个图灵架构的 GPU。后来,英伟达推出了具备更高性能的 Orin 芯片,不久前,该公司新推出了算力达到 2000 TOPS 的 Thor。强大算力的芯片组合,使得客户可以根据不同使用场景选择适合的芯片,帮助英伟达较为迅速地打开了市场局面。

除了算力,英伟达还在软件工具开发上花费了大量资金,先后推出了 DRIVE OS、DRIVEWORKS、DRIVE AV、DRIVE IX。英伟达软件的凸出特点是开放性高,应用灵活,适配性好。这些对用户都是很友好的,很受欢迎。

近几年,特斯拉也在自研自动驾驶处理器,名为 FSD,放弃了原来用的 EyeQ3 和 Drive 平台。FSD 从算法需求出发,采用了全新的芯片架构设计,其核心是两个 NPU 组成的 NNA(Neural Network Accelerator,神经网络加速单元)。从算法出发设计芯片架构,使其能耗比更优;可以更激进地尝试新方案,不需要通过第三方车规级认证等复杂流程。另外,软硬件都通过自研完成,可以加快整车研发迭代速度,效率高于外购芯片模式。

目前,中国相关厂商也在加大 ADAS 处理器研发投入,代表企业是地平线和华为。地平线的拳头产品是征程系列,已经迭代到征程 6,并拥有超过 20 个合作车企。华为的 MDC810 平台也将软硬件整合在了一起,已经用在北汽极狐αS Hi 版和阿维塔 11 上。

除了 ADAS,智能座舱对芯片算力的要求也在提升,而高通是目前该领域的领导者,中国本土企业也在发力,通过合作和自研等多种方式,紧跟座舱芯片发展。以广通远驰为例,该公司基于高通 QCM6125 平台,研发出了 AL656S 座舱 SoC 模组,支持高分辨率中控大屏,提供 AI 语音操控、在线实时导航、360 环视、快速倒车影像等功能,已经应用在广汽传祺和广汽埃安等多款量产车上。

车载通信

汽车中使用的电子控制和通信系统越来越多,如发动机电控、自动变速器控制、车载多媒体和自动巡航系统(ACC)。这些系统之间、系统和汽车显示仪表之间需要进行大量的数据交换,此时,常规点对点的导线连接和信息传输方式是不适用的,因为这样装配出的系统太复杂了,且故障率会很高。这时,就需要用到汽车总线。

传统汽车使用的总线(CAN、LIN、FlexRay、MOST)在成本、性能上越来越难以满足网联化、智能化汽车的需求,而以太网在汽车应用中的优势逐渐凸显出来。

车载以太网在传统以太网技术的基础上进行了一系列优化和改良,针对车内通信需求研发出了一种用以太网连接车内电子单元的新型局域网技术,它有诸多优点,如数据传输带宽高,系统简洁。车载以太网使用单对非屏蔽双绞线及更小型的连接器,与传统总线相比可减少 80% 的线束成本和 30% 的布线重量。它可通过使用回声抵消技术在单线对上实现双向通信,以满足智能化对高带宽的需求。

目前,博世、采埃孚、特斯拉等都提出了新一代汽车网络通信架构。

据以太网联盟预测,未来智能汽车单车以太网端口将超过 100 个,这为车载以太网芯片提供了巨大的发展空间。在具备先进 ADAS 功能和以太网总线的汽车中,每一个传感器(摄像头、各种雷达)都需要部署一个 PHY 芯片以连接到 ADAS 域,每个交换节点也需要配置若干个 PHY 芯片。

除了有线通信(以太网),车联网普及对车上的无线通信能力和可靠性的要求也越来越高,这方面,高通处于优势地位。

功率器件

与传统燃油车相比,电动车对功率器件的工作电流和电压有更高要求,是电机驱动控制、整车热管理、充电逆变等系统的核心元器件,尤其是 MOSFET 和 IGBT,而 SiC MOSFET 凭借其耐高压、耐高温等特性,在汽车电控系统应用中如鱼得水。

在电动汽车中,SiC MOSFET 主要用于驱动和控制电机的逆变器、DC/DC 转换、车载充电器 OBC,以及充电桩。与硅基 IGBT 相比,SiC MOSFET 产品尺寸小、能耗低,可以有效提升汽车电池的电能转化效率,提高续航能力,同时还可以优化电机控制器的结构,节省成本,实现小型化、轻量化设计。

2018 年,特斯拉率先在其 Model 3 中搭载了采用 24 个 650V、100A 的 SiC MOSFET 模块的主逆变器,电能转换效率的提升使续航里程提升了 5%~10%,同时,车身重量比 Model S 减轻了 20%。博世等多家 Tier1 制造商,以及比亚迪、蔚来、小鹏等车企都已在部分产品中采用了 SiC MOSFET 方案。2022 年,由于电动车普及率和 SiC MOSFET 模块用量双提升,使得 SiC 器件和模块在汽车领域的应用发展速度超过了市场预期。

模拟芯片

无论是传统燃油车,还是电动汽车,都会用到大量的模拟芯片,涉及发动机进气管、机油、刹车、空调压力、动力总成、汽油尾气检测、车载电池管理等系统。在电动车中,模拟芯片的重要性更强,随着汽车电动化、智能化的快速普及,车用模拟芯片的市场规模呈现逐年增长态势。

随着 ADAS 的普及,安全的重要性越来越凸出,这就要求电子系统与电源做到有效的安全隔离,此时,模拟隔离芯片起到了关键作用。此外,ADAS 系统需要极高性能和可靠性的毫米波雷达、监控摄像系统、车联控制模块、电源辅助模块等,这些都离不开高性能模拟芯片,如放大器、接口、电源管理芯片等。

智能化的普及,使得车内显示面板的使用量显著增加,尺寸也越来越大。目前,平均每辆车有不少于两块面板的使用率,到 2025 年会达到 3 块以上。同时,汽车市场对高亮度、高对比度面板的需求也在提升,MiniLED、AMOLED 的普及率也越来越高。所有这些,对相关驱动 IC、TDDI 的数量和质量要求也在提升。

传感器

汽车需要用到的传感器种类很多,包括压力、流量、惯性、温度、红外线、CIS,毫米波和激光雷达等。

由于 ADAS 兴起,使得与之紧密相关的传感器的重要性和市场地位明显高于传统且已经非常成熟的压力、温度等传感器。

用于 ADAS 的传感器(包括 CIS,超声波和热传感器,激光雷达等)负责收集周围环境的数据。一种类型的传感器是不够的,因为每种传感器都有其局限性,ADAS 系统将多种传感器结合在一起,以实现最大化的安全目标。

在 L1 级 ADAS 中,需要 1-2 个摄像头,L2 和 L2+级需要搭载前视 ADAS 摄像头和普通环视摄像头,总数达到 8 个,L3 级则增加了前视、侧视、后视 ADAS 摄像头,总数达 8-12 个,未来的 L4 和 L5 级对雷达依赖程度很高,摄像头用量无明显提升。结合各等级 ADAS 车载摄像头使用情况,可测算出全球平均单车用量将由 2021 年的 2.8 个提升至 2025 年的 5.1 个,2030 年有望达到 9.0 个。

就目前的车载摄像头方案来说,主要分为视觉和多传感融合方案。

视觉方案以摄像头为主导,它对算法要求很高,典型代表是特斯拉,搭载 Autopilot 3.0 系统的全系车型都未使用激光雷达,采用了 8 个摄像头、1 个毫米波雷达和 12 个超声波雷达,其中,8 个摄像头包括 3 个前视、4 个侧视和 1 个后视,可在 250 米半径内为汽车提供 360 度视角。

多传感融合方案更强调硬件系统的重要性,对算法要求相对较低。这类方案的传感器用量不断提升,智能化程度较高的车型摄像头用量都在 10 个以上,CIS 分辨率也很高,例如,蔚来 ET7 使用 11 个 800 万像素高清摄像头,极氪 001 使用了 14 个摄像头,包括 7 个 800 万像素高清摄像头。

所有这些,都将推动 CIS 图像传感器市场向更大规模和体量进发。而随着雷达系统的普及,毫米波、超声波、激光雷达传感器的用量也将大幅提升。

存储芯片

随着智能化水平的提升,存储芯片在汽车中的用量也在提升,特别是 ADAS 和智能座舱,对车规级存储芯片的需求量和性能要求越来越高。

以 ADAS 为例,在汽车行驶过程中,该系统要收集大量道路数据,包括摄像头、雷达、GPS 采集进来的信息,系统将这些数据上传到车企数据中心后对其进行 AI 训练,并在 ADAS 平台上验证和仿真,整个过程需要存储大量数据。

汽车在路测时,L2 级测试在一小时内会产生 2TB 的数据,L4-L5 级路测每小时的数据量则达到 16-20TB,整个研发周期产生的数据将达到 EB 级。海量数据的缓存、读取和处理将对存储系统的读写性能、容量、可靠性提出更高要求。这样看来,车载存储芯片(DRAM,SRAM,NAND Flash,NOR Flash,EEPROM)的市场潜力也是很可观的。

结语

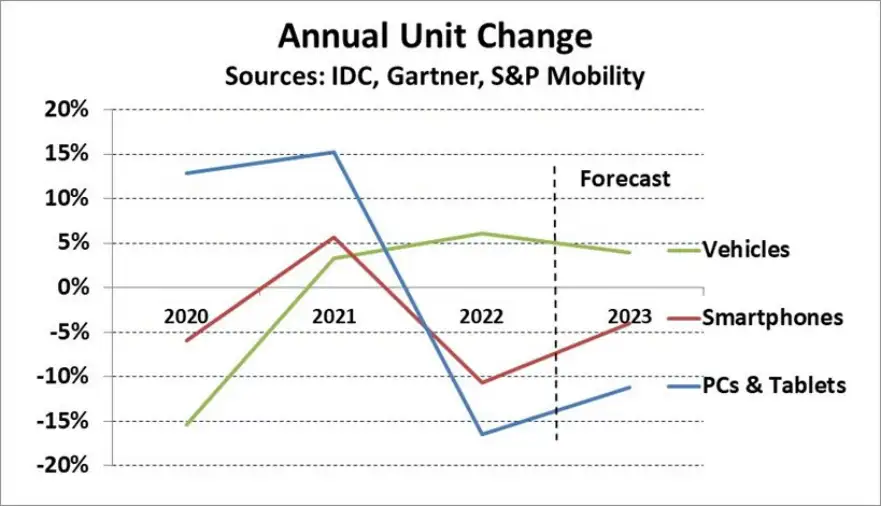

2023 年即将过去,从目前的情况来看,汽车应用似乎是 2023 全年芯片市场的唯一亮点。

汽车芯片的长期发展前景也很乐观,未来几年,每辆车的半导体含量将稳步增长。S&P AutoTechInsight 在 2023 年 1 月预测,未来 7 年,每辆车的平均半导体含量将增长 80%。

在这样的增长预期下,汽车各个功能部分对相关芯片的需求量将持续提升,而且,随着新一轮车规级认证的展开和确定,车用 6 大类芯片有望迎来更高层级的市场需求和认可,这对产业链相关环节(芯片设计、制造、封测)的技术、工艺进步和产能扩充都是利好。

关键词: 汽车芯片

加入微信

获取电子行业最新资讯

搜索微信公众号:EEPW

或用微信扫描左侧二维码